<ママの投資・第3回>ママにおすすめなのは「つみたてNISA」。実際にどのくらい増えるの?

現行の「NISA制度」には「一般NISA」「つみたてNISA」の2種類がありますが(※2023年末まで)、どちらを活用するのが良いのか悩む人も多いのではないでしょうか。実際に投資をした場合、どのくらい増えるのかも非常に気になるところです。

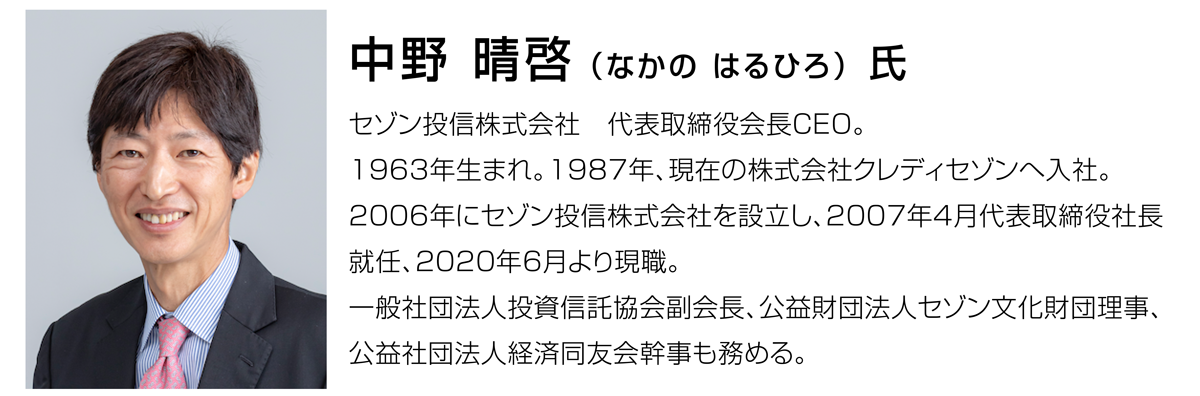

そこで今回は、一般社団法人投資信託協会副会長であり、セゾン投信株式会社 代表取締役会長CEOの中野晴啓さんにお話を伺いました。

ママたちにはぜひ「つみたてNISA」を利用してほしい

――子どもがいるママには、「一般NISA」と「つみたてNISA」のどちらがおすすめですか?

中野晴啓さん(以下、中野):子どもがいる方であれば、「つみたてNISA」がおすすめです。つみたて投資という言葉の通り、毎月コツコツと続けることができます。また2024年からは非課税期間が無期限になる予定です。たとえば0歳のお子さんがいる方であれば、その子の大学進学の資金を目的に投資することができるのです。

すでにお子さんが巣立っているママであれば、自分たちの老後資金を作ろうと考えるかもしれません。その場合でも、非課税期間が無期限であれば、例えば30代や40代からも老後のお金を育てることもできます。「つみたてNISA」の大きなメリットは、時間をかけてお金を育てていけることなのです。

――実際に投資をした場合、どのくらい増えるのでしょうか?

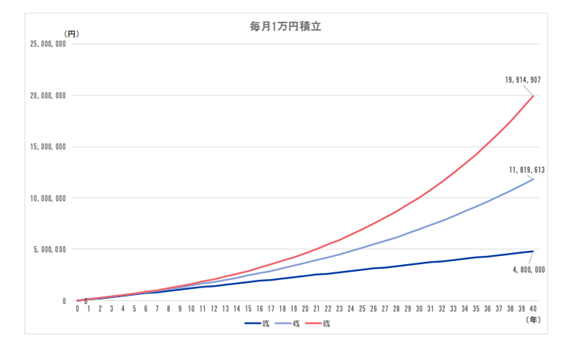

中野:積立金額1万円で投資信託を20年間運用した場合でシミュレーションをしてみましょう。(※年複利で計算結果は小数点以下を四捨五入、手数料や税金は含まない)。

預貯金をしていて、利回りが0%の場合:20年間で240万円

つみたてNISAで、利回り4%で複利運用できた場合:20年間で366万7746円

つみたてNISAで、利回り6%で複利運用できた場合:20年間で462万409円

預貯金をした場合と、「つみたてNISA」で毎月1万円を投資した場合では、大きな差が生まれることが一目瞭然です。利回り4%や6%での運用ができるの? と思うかもしれませんが、2004~2020年の17年間のリターンは、世界の株式が8%、日本株式が4%、世界債券が2%となっています。利回りは決して無理な数字ではありません。

画像引用元:『最新版 つみたてNISAはこの9本から選びなさい』中野晴啓・著

現在は「つみたてNISA」の非課税期間は20年ですが、その後も投資を続けることは可能です。仮に40年続けたとしたらこれだけの差がつきます。

預貯金をしていて、利回りが0%の場合:40年間で480万円

つみたてNISAで、利回り4%で複利運用できた場合:40年間で1181万9613円

つみたてNISAで、利回り6%で複利運用できた場合:40年間で1991万4907円

グラフを見ていただいて分かるように、長く続ければ続けるほど、増える勢いがついてきます。これは利益が出た分を現金化するのではなく、再び投資資金に回して運用していく「複利」であるために増えているのです。

シミュレーションは投資金額を1万円で行いましたが、3万円にすれば3倍になるわけです。その差の大きさは歴然でしょう。

長く続けることが大切。そのために必要なことは?

――「つみたてNISA」を長く続けるためのコツはありますか?

中野:気合いを入れすぎず、無理のない金額で行うことです。いくらまでなら気持ちよく出せるか、つまり「健全にお金を出せるか」がキーになると思います。投資にお金をまわしたせいで、生活がキツキツになってしまうようでは困りますから。

――私も積立投資をしていますが、これでは足りないのでは? と不安になってしまいます。

中野:その気持ちは誰にでも起こることだと思いますよ。でも無理をすると、日々の生活に支障が出てしまいます。家族の仲がギスギスしたり、夫婦喧嘩が絶えなくなったり。個人的には、投資は自分の欲しいものをすごく我慢してまでやるものではないと思っています。けれど日々の暮らしを振り返ってみると、何かしらの無駄遣いがあるかもしれません。それを見直してみてはいかがでしょうか。「塵も積もれば山となる」で、意外とまとまった金額になるかもしれません。まずは5,000円から投資をはじめてはどうでしょう。余裕があれば途中から金額を増やせばいいのです。少額でもはじめてみることが何より大切です。

――使うお金に優先順位をつけるとしたら、まずは「子どものために」と考えるママが多いと思います。子どものために「貯金」と一度決めると、なかなか考え方は変えられないと思うのですが……。

中野:投資のお金(=将来のためのお金)は、住宅ローンや家賃、子どもにかけるお金と同レベルの話です。とはいえ、子どもが小さいうちは投資できていた金額も、子どもが大きくなって、かかるお金が増えたら同額を続けることができなくなるかもしれません。もしそうなったら、金額を下げればいいんです。また投資したお金は途中で取り崩して使うこともできます。どうしてもお金が工面できない、となればやめることも可能です。

投資というと、すごく覚悟がいることのように思うかもしれませんが、本当はもっと気楽に考えていいことなんですよ。

一方で、「なんとなく」では続かないと思います。「何のために」始めるのかは、きちんと夫婦で話し合っておくべきでしょう。旦那さんに内緒で始めるのではなく、「子どものため」や「自分たちの将来のため」に必要なことだから、という目標を2人で共有しておいてほしいのです。そうすれば投資の利益が出ているときでも、「利益が出たので、車を買おう」などと考えることもないと思いますよ。

――とはいえ、日経平均株価が上がった、下がったとニュースを見聞きするたびに、気持ちがぐらついてしまいます。どんな心構えでいたらいいのでしょう?

中野:株式市場には変化があって、上がったら利益を確定したくなるし、下がったら不安でやめたくなるものです。けれどここでも「何のために始めたのか」に立ち返ってほしいのです。

それに、今現在の日経平均株価や株式市場の動きを気にしても仕方ないんです。というのも「つみたてNISA」は10年後、20年後を見据えているわけです。そのときに今の株価が関係するでしょうか? ほとんど影響しないと思いますよ。「自分たちはずっと遠くを見ているんだ」と思うこと。これが気持ちを不安にさせない大きなポイントになってくるでしょう。

(編集後記)

中野さんは、ママたちが始めるのであれば20年間、毎月コツコツと投資を続けられる「つみたてNISA」が適していると言います。令和5年度(2023年度)の税制改正大綱では、NISAについて大きな動きがありました。今後も政府の動きを注視していく必要がありそうです。

取材、文・川崎さちえ 編集・すずらん イラスト・はなめがね

人気連載をイッキ読み!