完全に無償ではない!?2019年10月からの幼児教育・保育無償化「専業主婦・主夫家庭」の無償化の条件は?

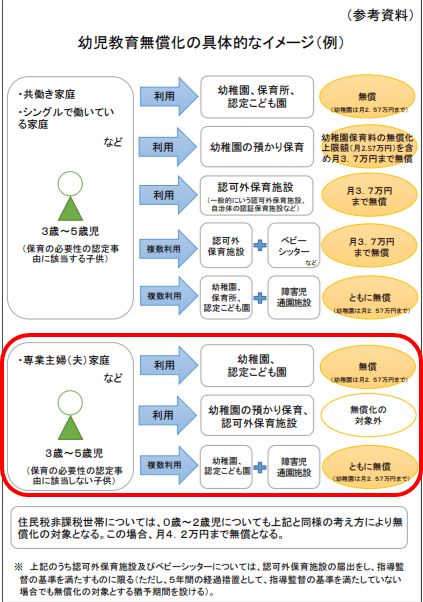

※画像は「幼稚園、保育所、認定こども園以外の無償化措置の対象範囲等に関する検討会 報告書」(内閣官房ホームページ)(PDF)より引用 赤枠は筆者による

子育て世代にとっては、待ちに待った「幼児教育・保育無償化」。

内閣官房内の「幼稚園、保育所、認定こども園以外の無償化措置の対象範囲等に関する検討会」が平成30年5月に公表した報告書に添付された図をもとに、今回は「専業主婦・主夫家庭」の「幼児教育・保育無償化」を掘り下げていきます。

専業主婦・主夫家庭のケースについては、上図の赤枠で囲っている部分です。

幼稚園・認定こども園を利用する場合

幼児教育・保育無償化の対象となるのは、「3歳から5歳児」、かつ「保育の必要性の認定事由に該当しない子ども」となっています。簡潔に説明すると、子どものお世話をしてくれる、就業していない同居の家族や親族がいる子ども、ということになります。

「専業主婦・主夫家庭」が幼稚園・認定こども園を利用する場合、基本的には無償で利用できることになっています。ただし幼稚園は、月額で2.57万円が上限となっています。

幼稚園の預かり保育・認可外保育施設は無償化の対象外!

「専業主婦・主夫家庭」が幼稚園の預かり保育・認可外保育施設を利用する場合は、無償化の対象外です。これは事前に知っておく必要のある情報といえるでしょう。

共働き家庭・シングルで働いている家庭の「保育の必要性の認定事由に該当する子ども」が幼稚園の預かり保育や認可外保育施設を利用した場合、上限3.7万円まで無償となります。それに対し、「専業主婦・主夫家庭」の「保育の必要性の認定事由に該当しない子ども」が幼稚園の預かり保育や認可外保育施設を利用した場合、無償化の対象とはならないわけですね。働くママやパパを支援するための政策であることから、いたしかたないのかもしれません。

施設やサービスを複数利用する場合

施設やサービスを複数利用した場合でも無償化の対象となるケースがあります。それは、「幼稚園や認定こども園と障害児通園施設を利用している場合」です。幼稚園を利用している場合は月額2.57万円までが無償、認定こども園、障害児通園施設は無償となっています。

認定こども園と障害児通園施設を利用した場合は、上限なく無償となるようです。しかし、幼稚園と障害児通園施設を利用した場合は、幼稚園の利用料のうち2.57万円までが無償となるわけですね。無償化の対象となるケースが細分化されていることがありますので、利用する前にチェックが必要となるでしょう。

住民税非課税世帯って?住民税の仕組みについて詳しく知っておこう

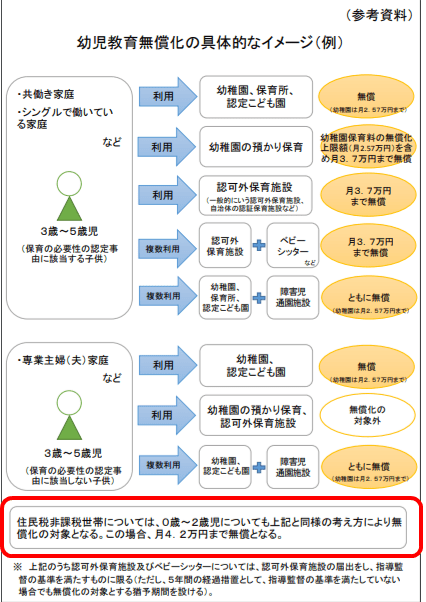

※画像は「幼稚園、保育所、認定こども園以外の無償化措置の対象範囲等に関する検討会 報告書」(内閣官房ホームページ)より引用 赤枠は筆者による

「幼児教育・保育無償化」に住民税が関わってくるの? と疑問を感じた方もいるでしょう。上図の下のほう(赤枠内)に

『住民税非課税世帯については、0歳~2歳についても上記と同様の考え方により無償化の対象となる。この場合、月4.2万円まで無償となる』

と明記されています。この内容を正しく理解するためには、まず住民税について知っておく必要があります。

住民税のしくみ

東京都を参考に解説していきます。個人が収める住民税を「個人住民税」とよびます。内訳は均等割・所得割・利子割・配当割・株式等譲渡所得割の5つ。

「住民税非課税世帯」を解説するうえで関係するのは均等割と所得割のみです。

均等割について

均等割は金額が決められている税金です。個人都民税(あるいは道府県民税)の税額は1,500円、個人区市町村民税の税額は3,500円です。

所得割について

所得割は前年の所得金額に応じて課税されるものです。こちらは金額が決まっているわけではなく、税率が決められています。都(あるいは道府県)民税4%、区市町村民税6%の合計10%が所得割の税率となります。

個人住民税が非課税になるケース

個人住民税が非課税になるケースはいくつかあります。

その1:所得割・均等割とも非課税になる場合

所得割・均等割とも非課税になるケースは次の通りです。

『ア 生活保護法による生活扶助を受けている方

イ 障害者・未成年者・寡婦又は寡夫で、前年中の合計所得金額が125万円以下(給与所得者の場合は、年収204万4千円未満)の方

ウ 前年中の合計所得金額が区市町村の条例で定める額以下の方

(東京都主税局ホームページより引用)』

ウの「区市町村の条例で定める額」については、東京都23区を例にすると、35万円×(本人+控除の対象となる配偶者+扶養家族の合計人数)+21万円以下となります。夫、妻、子ども2人と仮定すると、35万円×4+21万円=161万円です。控除の対象となる配偶者や扶養しなければならない家族がいない場合は、35万円以下、と決められています。

その2:所得割が非課税になる場合

均等割は課税されるものの、所得割が非課税となるケースがあります。それは、前年中の所得金額が下記の金額を下回る場合です。

『<控除対象配偶者又は扶養親族がいる場合>

35万円×(本人+控除の対象となる配偶者+扶養家族の合計人数)+32万円以下<控除対象配偶者及び扶養親族がいない場合>

35万円以下(東京都主税局ホームページより引用 見出しは編集者による)』

たとえば夫、妻(配偶者控除対象)、子ども2人の場合、非課税となる世帯の所得は35万円×4+32万円=172万円となります。

「住民税非課税世帯」に該当するのは、所得割、均等割のどちらも非課税の世帯か、所得割が非課税の世帯、ということになります。「住民税非課税世帯」に該当する場合は3歳~5歳という年齢制限が0歳から2歳までも含まれるなど、より広く適用されるだけでなく、無償化の対象となる金額の上限も月額4.2万円まで拡大されるわけですね。

どのご家庭でも「幼児教育・保育無償化」の内容について詳しく知っておこう

「幼児教育・保育無償化」という言葉だけでは、具体的に自分たちの家庭がどのように無償化の対象となるのかわかりませんね。新しくできた政策や制度を最大限活用するためには、正しく、かつ詳しく知っておくことが不可欠になってくるでしょう。

筆者も疑問に感じたことは残っています。「保育の必要性の認定事由に該当しない子ども」を保育していた養育者、例えば専業主婦だったママが求職活動を始めた場合、突然子どもは「保育の必要性の認定事由に該当する子ども」となりますよね。その判定を誰がするのでしょうか? 自己申告でも可能なのでしょうか?

「幼児教育・保育無償化」については、まだまだ調べなければいけないポイントがありそうですね。

文・しのむ 編集・しらたまよ

人気連載をイッキ読み!